Escucha la noticia

Descargar:: Continúan los cantos de sirena (PARTE 1)

En el momento en que, por fin, termino este artículo, el mundo libre llora por Ucrania. Podía escribir sobre este hecho en el ámbito económico, en pleno curso, pero decidí continuar con los “cantos de sirena”, debido a que no debemos olvidar el permanente discurso exitista de las autoridades económicas.

“Los cantos de sirena” es una expresión que proviene de “La Odisea”, magistral obra de Homero que relata las peripecias de Ulises que retorna a su hogar, en Ítaca, después de la guerra de Troya. La hechicera Cirse le recomendó al héroe tener cuidado cuando atraviesen las aguas pobladas de sirenas, que con sus cantos armoniosos y dulces seducían a los marineros que saltaban al agua con la intención de escuchar mejor y morían ahogados. Ulises para que su tripulación no caiga en el embrujo tapó con cera los oídos de los marineros y él, que deseaba escuchar el canto, ordenó que lo amarrarán al palo mayor de la embarcación para que no se lance al agua, mientras sus hombres remaban rápidamente. Hoy en día popularmente se entiende que los cantos de sirena, son discursos que agradan y, sobre todo, son convincentes.

Esta hermosa narración es la analogía perfecta para examinar los últimos acontecimientos económicos en Bolivia. Veamos, a partir del 24/Feb/2022 el Ministerio de Economía y Finanzas Públicas publicó en su sitio web anuncios, cuando terminó la negociación para el canje de bonos de la deuda soberana por US$ 2.000 millones (bonos emitidos en 2012, 2013 y 2017) con un título común: “BOLIVIA RETORNA A LOS MERCADOS DE CAPITAL INTERNACIONALES” y los subtítulos: “Bolivia logró extender el pago de las obligaciones 2022 y 2003, mediante el canje de bonos…”, “Beneficios para la economía”, etc. Primer “canto de sirena”

Sin embargo, los anuncios oficiales no informan por qué se tuvieron que emitir nuevos bonos, las condiciones y justificaciones de las emisiones originales de Bonos Soberanos, las consecuencias del acelerado endeudamiento externo luego de la condonación de 2007-2007, el objetivo, los problemas y los resultados de la renegociación de los bonos y las implicaciones. Entonces empecemos desarrollando el tema mostrando la sucesión de los “cantos de sirena”.

ORIGEN DEL PROBLEMA

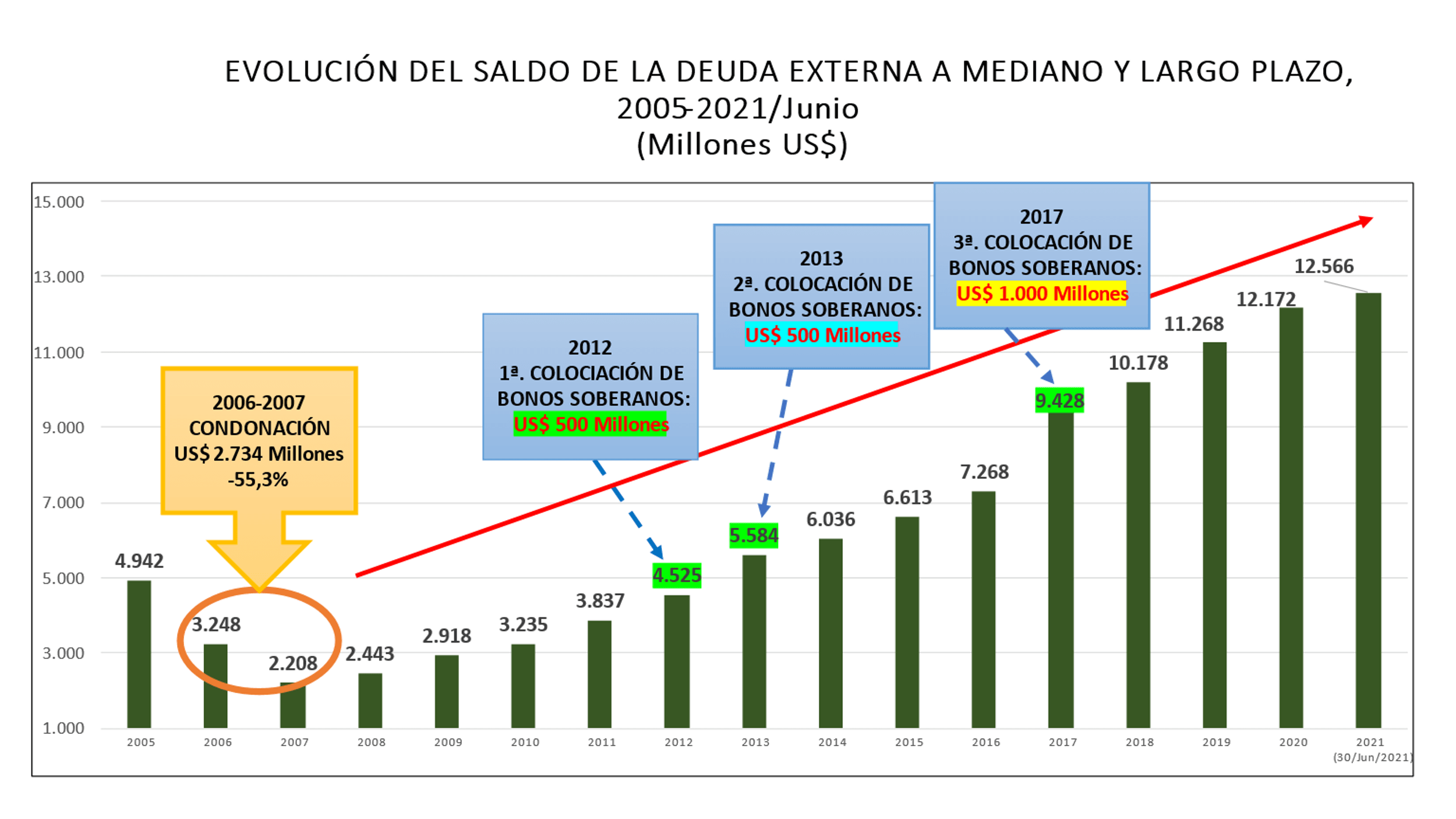

En 2005 el saldo de la deuda externa pública a mediano plazo alcanzaba a US$ 4.942 millones. Monto significativo por el servicio de la misma, amortización del capital y pago de intereses, razón por la que las autoridades económicas de los gobiernos anteriores a 2006 realizaron gestiones para que Bolivia fuese incluida en un nuevo programa de reducción de la deuda externa para los países pobres, que dificultosamente comenzaba a discutirse y a diseñarse en los países desarrollados, al margen de la iniciativa denominada HIPC, por sus siglas en inglés, para reducir la deuda que se implementaba a partir de 1996 y HIPC II desde 1999.

La condición principal de este programa fue que los recursos liberados se destinen a reducir la pobreza. Un efecto importante fue que posibilitó una ligera reducción del saldo de la deuda especialmente a partir de 2003. Entre 2004 y 2005, la disminución del saldo de la deuda externa de mediano y largo plazo fue de US$ 5.045 millones a US$ 4.942 millones. Achicamiento que alivió el servicio de la misma.

Estando vigente el Programa HIPC II, en los países industrializados existían críticas por los elevados niveles de endeudamiento de los países pobres que estuvieron incluidos en dicha iniciativa y también presiones para encontrar una solución. En este contexto en 2005 el G8 en Escocia aprobó la condonación del 100% del stock de deuda de los países HIPC con los organismos multilaterales de crédito, FMI y Banco Mundial a los que se añadió el BID. El programa se denominó “INICIATIVA DE ALIVIO MULTILATERAL DE LA DEUDA”. Las autoridades nacionales negociaron y culminaron sus esfuerzos en 2005 logrando que Bolivia fuese incluida en dicho programa, de modo que nos beneficiamos de la reducción de la deuda externa entre 2006 y 2007.

La disminución del saldo de la deuda externa pública de mediano plazo, que se ejecutó en 2006 fue de US$ 1.694 millones y US$ 1.040 millones en 2007, totalizando US$ 2.734 millones. Es decir, el saldo de la deuda externa de mediano y largo plazo bajó en -55,3%. Reduciéndose significativamente el servicio de la misma (ver cuadro 1)

Cuadro 1: SERVICIO DE LA DEUDA EXTERNA

PÚBLICA DE MEDIANO PLAZO, 2005-2007

(Millones US$)

| 2005 | 2006 | 2007 |

| 516,0 | 381,1 | 341.4 |

Fuente: Elaboración en base a información del Banco Central de Bolivia.

No obstante, a partir de 2008 las autoridades impulsaron un nuevo ciclo de endeudamiento externo, paradójicamente en un contexto de incrementos notables en los precios de los productos de exportación y en el valor de las exportaciones, que subieron en 2014 a US$12.266 millones, cuando en 2005 solamente fueron US$ 2.791 millones; es decir, se multiplicaron en 4,4 veces. Este incremento determinó que entre 2006 y 2014 se registren continuos superávit externos y fiscales.

En las finanzas públicas la variable clave fue, indudablemente, el aumento constante y significativo de la renta petrolera, que en 2005 fue de US$ 858 millones y en 2014 US$ 4.012 millones. En este año la renta aportó el 32% de los ingresos del Gobierno General. De 2006 a 2014 la renta sumó US$ 30.485 millones y si añadimos los años 2015 a 2019, la renta totalizó US$ 44.247 millones. En resumen, el contexto externo favorable que marcó el ritmo del desempeño económico ampliamente favorable entre 2006 y 2014, no justificaba la contratación de nuevo crédito externo y menos en los montos que se realizó (Ver gráfico 1)

Gráfico 1 Fuente: Elaboración en base a información del Banco Central de Bolivia.

Fuente: Elaboración en base a información del Banco Central de Bolivia.

Como se observa en el gráfico anterior el incremento del endeudamiento comenzó tempranamente, es decir al año siguiente de la segunda condonación. La nueva deuda no solamente fue con organismos multilaterales, sino también con varios gobiernos y también con privados, mediante la emisión de Bonos Soberanos.

Las tasas de crecimiento del saldo de la deuda en los años de colocación de los bonos fueron: 2012: 18%, 2013: 23% y 2017: 30%. En 2013 el saldo total de la deuda externa ya había superado el nivel de 2005.

Es importante anotar que las colocaciones de Bonos Soberanos fueron autorizadas y aprobadas mediante Leyes del Presupuesto General del Estado, es decir por la mayoría oficialista en la Asamblea Legislativa Plurinacional.

En 2012, primer año de la emisión de los Bonos Soberanos, los responsables del Ministerio de Economía y Hacienda Pública, sostenían que “Después de casi 100 años…el Estado Plurinacional de Bolivia se posiciona a nivel mundial…” (Memoria de Hacienda, 2012). Afirmación falsa debido a que la última vez que Bolivia colocó Bonos Soberanos, fue en 1928, no en 1912 (Empréstito Dillon Read and Co. de Nueva York) Segundo “canto de sirena”.

¿Cuál fue el argumento para la colocación de los bonos soberanos? También en 2012 las autoridades sostenían que “Este hecho histórico otorga a Bolivia una nueva fuente de financiamiento para el sector público y abre el camino para que las empresas del sector público y del sector privado puedan emitir bonos en los mercados internacionales» (Memoria de Hacienda 2012). Tercer “canto de sirena”,

El hecho fue que ninguna empresa pública ni privada emitió bonos de deuda en el exterior, solamente lo hizo el Gobierno Central. Por otra parte, no había necesidad de recurrir al crédito, menos al privado, debido a que se registró un superávit fiscal de 1,8% del PIB.

Posteriormente en 2013, cuando se realizó la segunda emisión de los Bonos Soberanos, las autoridades afirmaban que: “…el Gobierno Nacional fortaleció la imagen del país como una economía sólida, exitosa y solvente…” (Memoria de Hacienda, 2013). Cuarto “canto de sirena” ya que la supuesta imagen exitosa de Bolivia, era producto del boom de precios externo y de la cadena de efectos que se explicaron. También ese año aún se registró un superávit fiscal de 0,6% del PIB.

El año de la última emisión, 2017, se afirmaba que había necesidad de financiar “…diferentes proyectos de inversión pública que incluye: infraestructura vial, proyectos de salud, y otra infraestructura”, implementando una política de endeudamiento público sostenible. Esto significa que “…los inversores perciben a Bolivia como una economía con menor riesgo crediticio, creíble y confiable” (Memoria de Hacienda, 2017) Quinto “canto de sirena”, en razón a que existía un déficit fiscal alto, 7,8% del PIB, y se debía contraer el gasto corriente y posponer muchos proyectos de inversión o en su caso financiar algunos con crédito concesional proveniente de los organismos multilaterales de crédito, que fijan tasas de interés bajas y extensos plazos de pago por su carácter concesional.

CONDICIONES FINANCIERAS DE LA EMISIÓN DE BONOS SOBERANOS

Las condiciones de colocación de los Bonos Soberanos respecto a las calificaciones de riesgo fueron entre regulares y estables, tasas de interés en relación a un contexto financiero externo de abundancia de capitales y plazos de vencimiento de 10 años (Ver cuadro 2)

Cuadro 2

CONDICIONES FINANCIERAS DE LOS BONOS SOBERANOS, 2012, 2013 y 2017

| EMISIÓN | MONTO (Mill. US$) | PARTICIPACIÓN EN EL SALDO DE LA DEUDA EXTERNA PÚBLICA DE MEDIANO Y LARGO PLAZO (%) | TASA DE INTERÉS (% anual) | CALIFICACIÓN | PLAZO (Años) | AÑO DE VENCIMIENTO |

| 2012 | 500 | 11,0 | 4,875 | Fitch Ratings: BB- estable Stand & Poor’s: BB- estable Moddy´s: Ba3 estable | 10 | 2022 |

| 2013 | 500 | 8,9 | 5,95 | Fitch Ratings: BB-estable Stand & Poor’s: BB- estable Moody’s: Ba3 estable | 10 | 2023 |

| 2017 | 1.000 | 10,6 | 4,50 | Moody’s: Ba3 S&P: BB | 10 | 2027 |

Fuente: Elaborado en base a información del Ministerio de Economía y Finanzas Públicas y de las Calificadoras de Riesgo.

Continúa leyendo la parte dos del artículo de opinión haciendo clic aquí.

*La opinión expresada en este artículo es responsabilidad exclusiva del autor y no representa necesariamente la posición oficial de Publico.bo