Estancamiento en los depósitos y la cartera bancaria

Escucha la noticia

Coy 477 – Informe nacional de coyuntura de Fundación Milenio

Para aliviar a las empresas a enfrentar la pandemia, el gobierno nacional adoptó varias medidas relacionadas con las obligaciones con el sistema financiero. También se crearon algunos mecanismos para agilizar el crédito al sector productivo. Adicionalmente, y como una medida prudencial, la ASFI determinó la capitalización del 100% de las utilidades de las entidades bancarias.

Activos financieros

En la gestión 2020, los activos del sistema financiero aumentaron en 13%. Los activos que más crecieron fueron la cartera (USD 2.216MM) con una incidencia del 69% en los activos totales; otros activos crecieron en 1,183MM, y las disponibilidades en USD 1.089MM, ambos con una incidencia de 10%.

El pasivo creció en 14%, impulsado por el crecimiento de las obligaciones con el público (USD 2.390MM) y las obligaciones con bancos y entidades financieras (USD 1.332MM) que explican el 51% y el 28% del crecimiento del pasivo, respectivamente. Por su parte el patrimonio a diciembre de 2020 creció 1%.

El pasivo creció en 14%, impulsado por el crecimiento de las obligaciones con el público (USD 2.390MM) y las obligaciones con bancos y entidades financieras (USD 1.332MM) que explican el 51% y el 28% del crecimiento del pasivo, respectivamente. Por su parte el patrimonio a diciembre de 2020 creció 1%.

Los bancos múltiples

Puesto que los actores más importantes del sistema financiero son de los bancos múltiples, los activos y pasivos del sistema financiero tienen el mismo comportamiento que el sistema bancario.

Los depósitos del público fueron la principal fuente de fondeo para los bancos múltiples, incrementándose en USD 2.360MM en la gestión 2020; un 10% con relación a 2019. Los depósitos que más crecieron fueron los Depósitos a Plazo, que se incrementaron en USD 1.034, seguidos de lejos por los depósitos en Caja de Ahorros (que crecieron en USD 696MM) y los Depósitos a la Vista, que se incrementaron en USD 539MM.

Los depósitos del público fueron la principal fuente de fondeo para los bancos múltiples, incrementándose en USD 2.360MM en la gestión 2020; un 10% con relación a 2019. Los depósitos que más crecieron fueron los Depósitos a Plazo, que se incrementaron en USD 1.034, seguidos de lejos por los depósitos en Caja de Ahorros (que crecieron en USD 696MM) y los Depósitos a la Vista, que se incrementaron en USD 539MM.

El importante incremento en los depósitos a plazo fijo se explica, principalmente, por la operación que realizó el Banco Central para proveer de liquidez al sistema bancario, y que se ha explicado más arriba. Como resultado de esta operación, los Fondos de Pensiones, que administran las AFPs, han recibido estos recursos a cambio de los títulos del Tesoro que mantenían. Esto resultó en un cambio importante en la composición de las inversiones de los Fondos del Sistema Integral de Pensiones (SIP). Los Bonos del Tesoro en poder de los Fondos del SIP cayeron en USD 618 millones de dólares y las inversiones en Depósitos a Plazo Fijo (DPF) se incrementaron a USD 608MM. Los DPFs constituyeron a marzo de 2020 el 59% del total de inversiones del SIP.

El importante incremento en los depósitos a plazo fijo se explica, principalmente, por la operación que realizó el Banco Central para proveer de liquidez al sistema bancario, y que se ha explicado más arriba. Como resultado de esta operación, los Fondos de Pensiones, que administran las AFPs, han recibido estos recursos a cambio de los títulos del Tesoro que mantenían. Esto resultó en un cambio importante en la composición de las inversiones de los Fondos del Sistema Integral de Pensiones (SIP). Los Bonos del Tesoro en poder de los Fondos del SIP cayeron en USD 618 millones de dólares y las inversiones en Depósitos a Plazo Fijo (DPF) se incrementaron a USD 608MM. Los DPFs constituyeron a marzo de 2020 el 59% del total de inversiones del SIP.

Los depósitos a plazo fijo realizados por las AFPs en el sistema financiero nacional el pasado año alcanzaron a USD 1.192MM. Este monto es superior al incremento total de los depósitos a plazo fijo del sistema bancario en todo el año 2020 (USD 1.034MM), por lo que, si no se hubiese gestado la operación no convencional del BCB, detallada antes, en realidad los depósitos a plazo fijo se habrían reducido en alrededor de USD 158MM. Sin esta operación, el crecimiento de los pasivos habría sido mucho menor y, por tanto, se hubiese restringido más el crecimiento de la cartera.

Los depósitos a plazo fijo realizados por las AFPs en el sistema financiero nacional el pasado año alcanzaron a USD 1.192MM. Este monto es superior al incremento total de los depósitos a plazo fijo del sistema bancario en todo el año 2020 (USD 1.034MM), por lo que, si no se hubiese gestado la operación no convencional del BCB, detallada antes, en realidad los depósitos a plazo fijo se habrían reducido en alrededor de USD 158MM. Sin esta operación, el crecimiento de los pasivos habría sido mucho menor y, por tanto, se hubiese restringido más el crecimiento de la cartera.

También hay que notar que, para finales del 2020, las inversiones en bonos del tesoro ya habían vuelto a su nivel original; posteriormente a esta transacción, las AFPs volvieron a comprar un monto importante de bonos del tesoro.

Las obligaciones con bancos y entidades de financiamiento se incrementaron en 2020 en USD 1.189MM. Este monto se explica por el incremento con las obligaciones con el Banco Central en USD 852MM. Como se ha señalado más arriba, una de las políticas para mantener la actividad económica, en la gestión 2020, fue suspender el repago de los créditos bancarios. Para aliviar los problemas que esto podía ocasionar al sistema bancario, el BCB facilitó el acceso al crédito de éstos, a través de los créditos de liquidez y reportos.

El destino de los recursos que ingresaron a los bancos por depósitos y créditos del BCB fueron principalmente a cartera y disponibilidades. La cartera se incrementó durante 2020 en USD 1.841MM; el mayor aumento se registró en la cartera vigente, que creció en USD 1.080MM (4,7%). También se registra un elevado crecimiento de los productos por cobrar, que crecieron en el período en USD 975MM; que corresponden a los intereses que no se pudieron cobrar en la gestión por las políticas de diferimientos de pagos y que fueron contabilizados como cuentas por cobrar.

El destino de los recursos que ingresaron a los bancos por depósitos y créditos del BCB fueron principalmente a cartera y disponibilidades. La cartera se incrementó durante 2020 en USD 1.841MM; el mayor aumento se registró en la cartera vigente, que creció en USD 1.080MM (4,7%). También se registra un elevado crecimiento de los productos por cobrar, que crecieron en el período en USD 975MM; que corresponden a los intereses que no se pudieron cobrar en la gestión por las políticas de diferimientos de pagos y que fueron contabilizados como cuentas por cobrar.

Otro elemento para destacar en la cartera de los bancos son los bajos montos en la cartera vencida y en ejecución. Estos montos no son indicativos, puesto que, debido a las reprogramaciones, la cantidad de créditos que entran en vencimiento son casi inexistentes. Los bancos no conocen todavía a ciencia cierta cuál es la situación de los créditos que han otorgado. Dada la magnitud del impacto de la crisis sanitaria sobre las actividades económicas, no es posible prever con certeza cuáles son las actividades, y por lo tanto los créditos, que pueden quedar permanentemente dañadas. Seguramente muchos negocios no podrán recuperarse del impacto de crisis sanitaria y, en consecuencia, es posible que no puedan pagar sus créditos. Habida cuenta el largo período de reprogramación, que en algunos casos sigue vigente, no se puede saber con certeza cuál es el impacto sobre la cartera. Se puede decir que el verdadero monto de la cartera vencida y en ejecución se conocerá cuando recién concluya completamente el período de reprogramación.

Otra variación importante por el lado de los activos ha sido las variaciones de las disponibilidades que se incrementaron en USD 1.071MM. Este incremento refleja una posición cautelosa de los bancos múltiples, frente al contexto económico, derivado de la crisis sanitaria. Con este incierto panorama, los bancos han tomado la posición más prudente que consiste en incrementar sus disponibilidades, como un seguro contra las eventuales contingencias que pudiesen surgir más adelante.

Esta actitud ha mejorado considerablemente los indicadores de liquidez de los bancos.

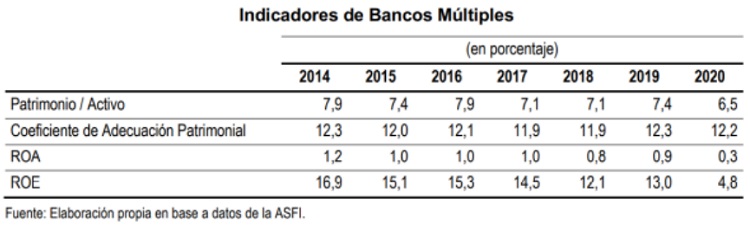

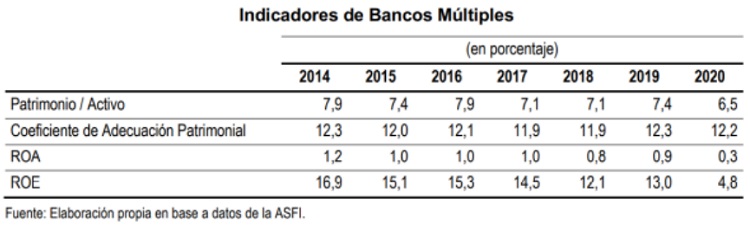

Como se ve en el siguiente cuadro, las utilidades sobre el activo y sobre el patrimonio se han reducido fuertemente el pasado año. Desde el punto de vista del coeficiente de adecuación patrimonial, el capital de los bancos cumple con los niveles de adecuación establecidos.

Como se ve en el siguiente cuadro, las utilidades sobre el activo y sobre el patrimonio se han reducido fuertemente el pasado año. Desde el punto de vista del coeficiente de adecuación patrimonial, el capital de los bancos cumple con los niveles de adecuación establecidos.

Situación patrimonial al primer cuatrimestre de 2021

Situación patrimonial al primer cuatrimestre de 2021

En este período, tanto el activo como el pasivo no han experimentado mayores variaciones con relación a sus niveles de diciembre del año anterior. Por el lado del activo, se han reducido las disponibilidades, pero han crecido las inversiones temporarias y otros activos. La cartera prácticamente no ha variado con relación a diciembre de 2020. Por el lado del pasivo, las obligaciones con el público y con los bancos y entidades de financiamiento han mostrado un incremento pequeño, que ha sido compensado por la reducción de las obligaciones con empresas con participación estatal y otros pasivos.

La falta de mayores fuentes de fondeo, en especial el lento crecimiento de los depósitos, y la posición cautelosa de las instituciones financieras, ha resultado en que la cartera de los bancos múltiples no crezca y que, por ello, no pueda constituirse en una fuente de financiamiento para la reactivación económica.